ゆうちょ銀行にはお金を借りる方法が全部で4種類あります。

昔から馴染みのある郵便局がお金を貸してくれるなら、お財布がピンチの時はとても心強い存在になりますよね。

本記事では、ゆうちょ銀行でお金を借りる4つの方法について解説。

また貯金があれば利用できるゆうちょ銀行ならではの「自動貸付」のやり方も詳しくまとめました。

ゆうちょ銀行でお金を借りる方法は4種類ある

ゆうちょ銀行でお金を借りる方法には、以下の4種類があります。

- 貯金担保自動貸付

- 口座貸越サービス

- 「JP BANKカード」のキャッシング枠

- 生命保険の契約者貸付

ローンと名前は付いていませんが、いずれも利息が発生して返済の必要なサービスです。

それぞれの借り方の概要は以下のとおり。

| サービス内容 | 概要 |

|---|---|

| 貯金担保自動貸付け | 定期貯金を担保にしてお金を借りる |

| 口座貸越サービス | 通常貯金の残高不足分をゆうちょから借りる |

| 「JP BANKカード」のキャッシング枠 | クレジットカードのキャッシング枠でお金を借りる |

| 生命保険の契約者貸付 | 解約返戻金を担保にしてお金を借りる |

中には驚くほど低金利だったり審査不要だったりと、条件によっては他の手段でお金を借りるよりずっとお得になる場合も。

なお、ネット上でゆうちょからお金を借りる方法について調べてみると以下の方法も紹介されていますが、すべて取り扱いを終了しています。

- カードローン「したく」

- パーソナルローン「夢航路」

- 国債を担保にした自動貸付け

- 財形貯金を担保にした自動貸付け

ここからはゆうちょで現在も取り扱いのある4つのお金を借りる方法について、より詳しく解説していきます。

ゆうちょ銀行の貯金担保自動貸付けは貯金がある場合のみ利用できる

| 利用条件 | 総合口座に担保定額貯金または担保定期貯金がある |

|---|---|

| 限度額 | 貯金額の90%、上限300万円まで |

| 金利 | 担保定額貯金の場合:返済時の約定金利+0.25% 担保定期貯金の場合:預入時の約定金利+0.5% |

| 返済期間 | 貸付けの日から2年、または貯金の満期まで |

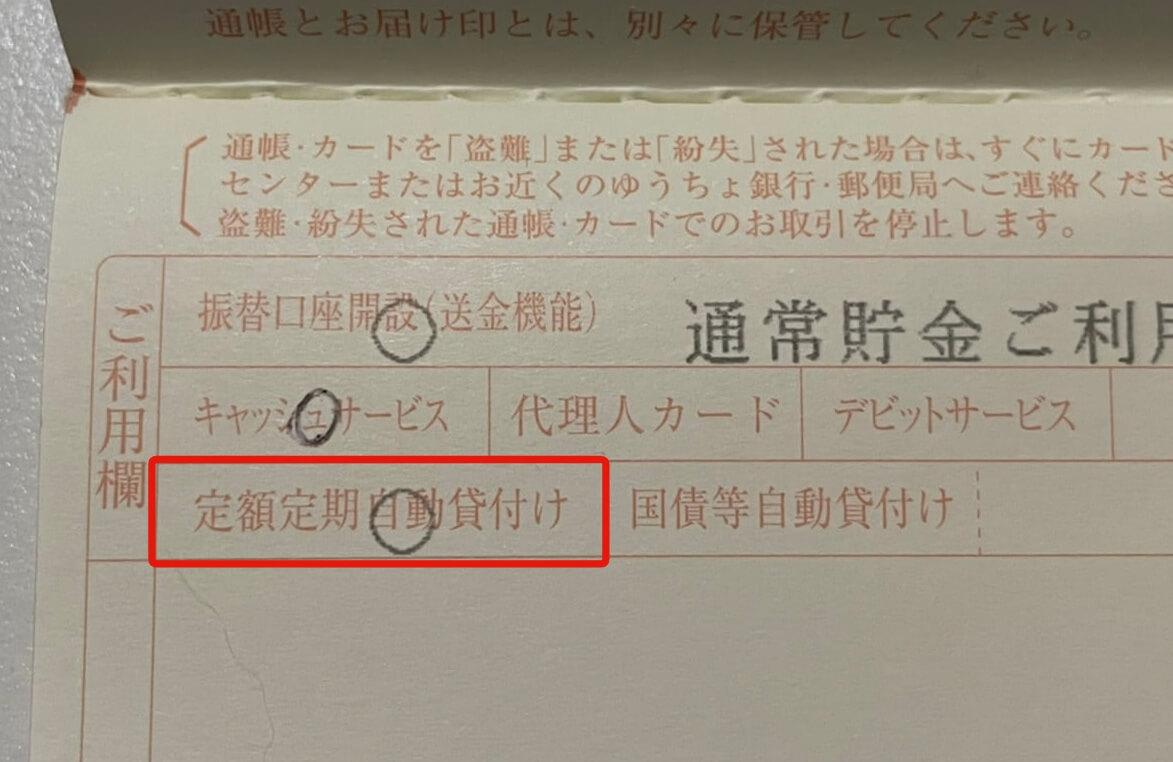

貯金担保自動貸付けは、総合口座の担保定額貯金または担保定期貯金がある場合にのみ利用できるお金の借り方です。

通帳の最初のページにあるご利用欄で、「定額定期自動貸付け」にマルが付いていれば利用できるので、ゆうちょでお金を借りたい人は自分の通帳を確認してみましょう。

貯金担保自動貸付けは、普段お金を出し入れする通常貯金の残高が、0円になってしまった際に利用できます。

具体的には残高が0円の状態でお金を引き出すか、クレジットカードや公共料金の支払い時に残高不足になった状態で、自動的に貸し付けて不足金を補填するしくみです。

返済は通常貯金の口座に入金するだけでいいので、ATMの操作も普段どおり簡単に操作できます。

なお、ここでの約定金利とは定期(定額)貯金の金利のことです。

現在(2023年時点)の金利はいずれの貯金も0.002%なので、貯金担保自動貸付けでお金を借りた場合にかかる金利(年利)は以下の通り計算されます。

- 担保定額貯金:0.002%+0.25%=0.252%

- 担保定期貯金:0.002%+0.5%=0.502%

貯金担保自動貸付けの概要がわかったところで、メリットとデメリットをそれぞれ見ていきましょう。

貯金担保自動貸付けで借りるメリットは他社でより金利が低いこと

貯金担保自動貸付けを利用して借りるメリットは、他社と比較して金利が低いことや審査無しですぐに借り入れ可能な点です。

他社のローン商品よりも金利が低い

貯金担保自動貸付けの金利は1.0%にも満たない金額で、お金を借りる際にかかる金利としてはトップレベルの低金利だと言えます。

例えば10万円を借りる場合、銀行のカードローンなら14.5%、消費者金融なら18.0%の金利負担を必要とするがおおよその目安です。

では実際に10万円を借りた際に、毎月1万円ずつ返済する場合の利息を、貯金担保自動貸付けと銀行カードローン・消費者金融で比較してみましょう。

| 返済総額 | 差額 | |

|---|---|---|

| 担保定額貯金(0.252%) | 100,111円 | – |

| 担保定期貯金(0.502%) | 100,225円 | +114円 |

| 銀行カードローン(14.5%) | 107,227円 | +7,116円 |

| 消費者金融(18.0%) | 109,158円 | +9,047円 |

上記の表を見てわかる通り、貯金担保自動貸付けでお金を借りる場合は、返済に約1年かかったとしても利息はATMの利用手数料1回分程度の金額にしかなりません。

比較的金利が低いとされる銀行カードローンでも約7,000円、消費者金融なら約9,000円の利息が付くので、比較すると貯金担保自動貸付けの金利の低さが際立ちます。

審査なし・申込不要で即日融資可能

サービス名に「自動貸付け」と入っている通り、貯金担保自動貸付けは総合口座を開設すると自動的にお金を借りる機能が付いてきます。

担保となる貯金さえあればいつでも利用でき、窓口で特別な融資手続きをする必要もありません。

通常お金を借りる場合はローンの契約をする際に審査が必須です。

最近は簡略化されてきていますが、融資審査の申し込みから審査結果を待つ時間もかかるのが一般的です。

また、申し込むローンが低金利であればあるほど審査は厳しくなる傾向にあります。

貯金担保自動貸付けは自分の貯金を担保にしてお金を借りるので、審査が無く信用情報機関への照会も行われません。

担保貯金さえ持っていれば、誰でも手間無く即日融資が可能です。

未成年や高齢者、無職の人でも利用可能

ローンなどお金を借りるサービスには申し込み条件が定められており、未成年や70歳以上の高齢者、自分で収入を得ていない人が借りたいとしても、融資審査の対象外になりやすいでしょう。

これは審査対象者が長期にわたって返済する能力があるか不透明なためで、未成年の場合は金銭契約を無効にできるという事情も加わります。

一方、貯金担保自動貸付けの利用条件に個人の年齢やステータスは関係ありません。

毎月の安定した収入がない、無職でもお金を借りることができます。

借り入れできる条件は、総合口座の担保貯金があることだけです。

毎月決まった返済が必要ない

貯金担保自動貸付けの返済期限は2年以内で、その間に完済できれば返済回数や1回あたりの返済額に決まりはありません。

例えば月々の返済はできないけど、半年後に入る予定のボーナスで借りたお金を一括返済するといった使い方もできます。

返済金額は通帳残高のマイナス表示でわかり、0円以上になれば完済と判断できて確認も簡単です。

ATMからキャッシュカードで借り入れできる

カードローンを契約すると、専用のローンカードを利用してお金の貸し借りを行うのが一般的です。

お金を借りていると周囲にバレたくない場合、ローンカードを誰かにも見られないよう管理するのは気を使います。

貯金担保自動貸付けならキャッシュカードまたは通帳で借り入れ可能。

いつも使っているゆうちょ銀行のATMで、貯金を引き出すのと同様の手順でお金を借りられるので操作もスムーズです。

貯金担保自動貸付けのデメリットは対象の貯金がない借りれない

圧倒的な金利の低さ・無審査での即日融資など多くのメリットがある貯金担保自動貸付けですが、デメリットが全くないわけではありません。

特に審査無しでお金を借りられるメリットは、逆に貯金担保自動貸付けのデメリットを生む原因にもなっています。

総合口座でも対象の貯金が無ければ利用対象外

ゆうちょ銀行の総合口座には6種類の貯金が存在します。

- 通常貯金

- 通常貯蓄貯金

- 担保定額貯金

- 自動積立定額貯金

- 担保定期貯金

- 自動積立定期貯金

貯金担保自動貸付けを利用するためには、「担保」の名前が付く貯金が無ければ利用できません。

また、限度額が預金額の90%までと決められているため、まとまった金額を借りるにはそれなりの貯金が必要です。

ゆうちょの定期・定額貯金でお金を貯めていても、担保貯金扱いにはならないため利用できる人が限られます。

返済できなければ定期預金は解約に

定期・定額貯金は目的があって貯めていたり、今後の備えとしてお金を貯めていることが多いでしょう。

貯金担保自動貸付けを利用するだけで貯金が減ることはありませんが、万が一、期限内に返済できなければ担保となる貯金が返済に使われます。

もし返済期限である2年か満期を超えて借入残高が残ってしまうと、担保定期・定額貯金は返済額を差し引かれた上で解約に。

残金は通常貯金として預け入れられますが、金利は半分の0.001%です。

いつでも引き出し可能な貯金となり、備えとしての機能も果たさなくなるので、貯金担保自動貸付けは計画的な利用を心がけましょう。

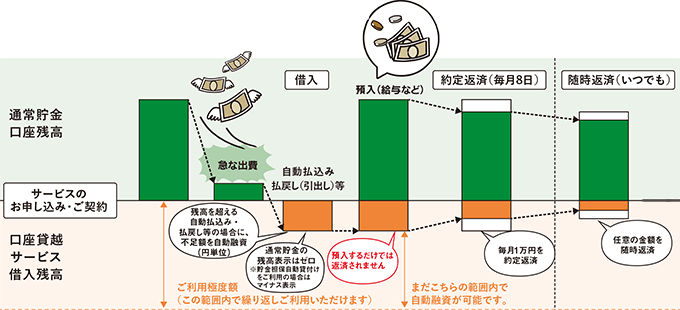

ゆうちょの通常貯金でお金を借りられる口座貸越サービス

| 利用条件 | ・満20歳以上70歳以下 ・ゆうちょ銀行の通常貯金を保有 ・本人または配偶者に安定した収入がある(年金も可) |

|---|---|

| 限度額 | 10万円・20万円・30万円のいずれか |

| 金利 | 14.0% |

| 返済期間 | 契約日より1年後の月の月末 |

口座貸越サービスでは貯金担保自動貸付けと同様に、通常貯金の口座で残高以上の引き出し、または引き落としがあった場合にゆうちょがお金を貸してくれます。

あまり聞き慣れないサービス名ですが、口座貸越サービスは普通貯金の口座残高が0円になったら使える、ゆうちょのカードローンと考えればよいでしょう。

限度額内であれば何度でも借り入れ可能ですが、毎月の返済も必要です。

利用にあたって専用の通帳やカードは発行されず、いつも使っているゆうちょ銀行のキャッシュカードで借り入れ・返済ができます。

口座貸越サービスの利用で一点だけ注意すべき点が、特に設定を変更していなければ2月と8月に「お取引照合表」という利用明細のようなものが郵送されることです。

ゆうちょ銀行でお金を借りていると家族に知られたくない場合は、ゆうちょダイレクトから郵送無しに変更できます。

ゆうちょの口座貸越サービスの審査は郵便局での申し込みが必要

口座貸越サービスの審査には、2週間ほどの時間がかかります。

ゆうちょ銀行の貯金窓口などで申し込みが必要で、貯金担保自動貸付けとは違い、口座を開設しただけでは機能が付いてきません。

別で簡易郵便局を除く郵便局に出向き、口座貸越サービスの申し込み手続きが必要です。

また、無担保・保証人なしの貸し付けとなるので審査が必要となります。

審査の結果通知は審査に通過したら封書で、審査に落ちた場合はハガキで通常郵便として郵送されるので、家族にバレたくない人は十分注意してください。

口座貸越サービスの申し込みに必要な書類

口座貸越サービスに申し込むには以下3点の書類を持っていく必要があります。

- キャッシュカードまたは通帳

- 届け印

- 本人確認書類

申し込みで本人確認書類として利用できるのは、運転免許証や住所が記載されているパスポートやマイナンバーカードなどです。

他社のローンに申し込む際は、審査で収入証明書の提出を求められることもありますが、口座貸越サービスでは必要ありません。

書類は窓口でコピーして写しを作成するので、必ず原本を持っていきましょう。

口座貸越サービスのメリットは残高不足でも自動貸し付けがあること

担保が無い自動貸付けとして利用できる口座貸越サービスは、普段からゆうちょ銀行をメイン口座としている人には特に便利です。

担保無しの貸付けのため金利は14.0%となりますが、うっかり残高不足になってしまうことがある人は口座貸越サービスを利用していれば、十分メリットがあると感じられるでしょう。

残高不足になっても自動的に借り入れして不足金を補充できる

口座貸越サービスと一般的なカードローンの大きな違いは、口座の残高不足を自動でカバーできるかどうかです。

特にクレジットカードの引き落としで残高不足となった場合、一般的には支払い遅延があったとして信用情報に記録されてしまいます。

カードローンで支払い遅延を防ごうと思ったら口座の残高が不足しないよう、あらかじめお金を借りて振り込む必要があり二度手間です。

その点、口座貸越サービスなら口座の残高不足になっても自動的に貸し付けて補充するので、返済遅延の心配がなくうっかり忘れも防げます。

キャッシュカードで借り入れてネットから返済できる

お金が必要なときは、ゆうちょ銀行のATMでキャッシュカードを使ってお金が引き出せます。

口座貸越サービスは引き落としの補充だけでなく、原則自由な使い道で買い物や旅行への利用も可能です。

また、毎月の決まった返済は口座引き落としですが、随時返済はゆうちょ通帳アプリからも行えます。

ゆうちょ通帳アプリは借入残高の確認や取引明細照会も行えるので、スマホにアプリを入れておくと便利に利用可能です。

口座貸越サービスのデメリットは限度額が低くて返済額が固定されていること

口座貸越サービスのデメリットは、主に貯金担保自動貸付けなど他の方法と比較した際に感じられます。

借り入れを希望する金額が利用条件に合うかどうか、利用する前によく確認する必要があります。

限度額は30万円までと少額

口座貸越サービスは限度額が10万円・20万円・30万円の選択肢しかありません。

どんなに収入があっても、借りられる金額は30万円が上限です。

もしそれ以上の借り入れが必要なら、銀行や消費者金融など他の方法でお金を借りることを検討しましょう。

なお、口座貸越サービスでは収入証明書が不要でしたが、他の金融機関では借りたい希望額が50万円以上となると収入証明書の提出が必要です。

配偶者の収入では借り入れが認められない場合も多いので、この2点が引っかかる場合は口座貸越サービスがおすすめです。

約定返済額は1万円で固定

口座貸越サービスでは借入額がいくらであっても、毎月の返済額は1万円で固定されています。

例えば、2万円を借りて毎月2,000円ずつ返済するという方法は、口座貸越サービスではできません。

数万円を借りて毎月1万円以下の少額返済を希望する人には口座貸越サービスは不向きなサービスです。

返済額が1万円と固定されてしまう点が、貯金担保自動貸付けや一般的なカードローンと比較して、口座貸越サービスの融通がきかない点で、約定返済に関して自由度がありません。

ボーナスが入ってからじゃないと返済できない、毎月1万円の返済は無理という場合は利用を見送りましょう。

毎月の返済額を少なくしたい人は、PayPay銀行カードローンなら毎月の返済額が1,000円となる「ゆとりコース」があります。

金利は14.0%と貯金担保自動貸付けより高い

貯金担保自動貸付けは、自分の貯金を担保とするため1.0%にも満たない低金利での借り入れが可能でした。

一方、口座貸越サービスは無担保となるため1.0%以下などの低金利では貸し付けが不可能です。

金利はネットバンクのカードローン並みになりますが、それでも消費者金融と比較すると十分に低いことがわかります。

貯金担保自動貸付けが利用できるならそちらを優先すべきですが、他社での借り入れを検討するなら口座貸越サービスも魅力的な金利設定です。

ゆうちょ銀行「JP BANKカード」のキャッシング枠でお金を借りる方法

| 利用条件 | ・一般カード:満18歳以上 ・ALente、EXTAGE:満18歳〜満29歳 ・ゴールドカード:満25歳以上(VISA/Mastercard)または満20歳以上(JCB) |

|---|---|

| 限度額 | ・一般カード、ALente(アレンテ):10万円〜30万円(学生は一律5万円まで) ・ゴールドカード:10万円〜50万円 |

| 金利 | 15.0% |

| 返済期間 | 最長2年8か月 |

ゆうちょ銀行のATMでお金を借りる方法として、ゆうちょ銀行が発行するクレジットカード「JP BANKカード」を作って借りるという手段もあります。

JP BANKカードのキャッシング枠を利用して借りる方法で、カード作成時にキャッシング枠に申し込みするか会員サービス「JP BANK カード WEB」からの申し込みが必要です。

JP BANKカードは銀行キャッシュカード一体型かクレジットカード単体のいずれか作成可能で、カードのブランドはVISA、Mastercard、JCBから選べます。

キャッシングの金利は15.0%とカードローン全体で見るとさほど高くなく、消費者金融よりも銀行カードローン寄りの金利設定です。

JP BANKカードの申し込みはゆうちょ銀行公式サイトからWeb完結可能

JP BANKカードの申し込みは、ゆうちょ銀行公式サイトからWeb申し込みでき、そのままインターネット上で完結可能です。

Web上での手続きに不安を感じる人は、白紙のJP BANKカード申込書をゆうちょ銀行に請求できますが、こちらは到着までに一週間ほど時間がかかります。

ただし、以下の条件に当てはまる人は、JP BANKカードに申し込む前に郵便局での手続きが必要です。

- ゆうちょ銀行の通常貯金口座を持っていない

- 通帳に記載の住所と現住所が違う

- キャッシュカードを持っていない状態でキャッシュカード機能なしタイプを作成したい

ゆうちょ銀行の場合、口座開設や住所変更は郵便局窓口に行く必要があり、Web上での手続きは現在のところできません。

JP BANKカードのメリットはクレカだから借り入れがバレにくく18歳から申込可能なこと

JP BANKカードはキャッシュカードと一体型にしておけば、買い物からお金の出し入れまで1枚で対応可能となり利便性が高くなります。

さらにキャッシングを利用する際も、クレジットカードと一体型になっていることで、お金を借りているとバレたくない人にはメリットが生まれます。

クレジットカードだから借り入れがバレにくい

JP BANKカードを普段はクレジットカードやキャッシュカードとして利用し、キャッシングする際に貯金を引き出すのと同様のATM操作でお金が借りられます。

返済はクレジットカードの支払いとまとめられるため、利用明細書を誰かに見られない限り周囲にバレる可能は低くなります。

また、返済額の設定も限度額に応じて5,000円ごとに設定できるので、口座貸越サービスよりも自分のペースで返済が可能です。

JP BANKカードは18歳から利用できる

口座貸越サービスには満20歳以上の年齢制限があるのに対して、JP BANKカードは高校生でなければ18歳でも申し込み・利用できます。

クレジットカードの作成とキャッシング枠の利用には、JP BANKカードも審査があるため、必ず利用できるとは限りませんが18歳などの未成年がお金を借りられる数少ない手段です。

なお、18歳が申し込めるJP BANKカードは、一般カードおよび29歳以下の若者向けタイプであるALente(アレンテ)とEXTAGE(エクステージ)になります。

若者向けタイプのALenteやEXTAGEの方が、ショッピング利用で一定期間ポイント還元率が高くなるなどお得な要素もあります。

JP BANKカードのデメリットはキャッシングの利用までに時間がかかる利便性の低さ

JP BANKカードも他のクレジットカードと同じく、申し込めばキャッシング枠が利用できます。

しかし他のクレジットカードに比べて、キャッシングを利用するまでに時間がかかるため、借り入れをメインで考えている場合は利便性は低く使いにくい可能性があるでしょう。

JP BANKカードをキャッシング利用する際に考えられるデメリットは3つあります。

申し込みから利用開始までに時間がかかる

最近はクレジットカードの申し込みから利用開始までの間に、カードの実物が届く前より先にデジタルカードがスマホに交付され、実物のカードがなくても即日利用できるケースが増えてきました。

例えばセゾンカードの「SAISON CARD Digital」は、申し込みから最短5分ほどでデジタルカードの利用が可能となります。

さらに平日の14時30分までに借り入れの申し込みをすれば、その日のうちにキャッシングも可能です。

JP BANKカードの場合は、現時点ではデジタルカードに対応しておらずクレジットカードが届くまでは利用できない点は、急いでキャッシングしたい人にはデメリットとなるでしょう。

JP BANKカードは申し込みから届くまでの期間について、目安は明記されていませんが一般的には到着まで1~2週間ほどかかるので、急いでいる場合は不向きです。

年会費のかかる場合もある

JP BANKカードは作るカードのタイプや、利用頻度によっては年会費のかかるケースもあります。

例えば一般カードや若者向けのALenteの場合、直近1年間の買物累計回数が1回以上であれば年会費無料になりますが、利用されていないと年1,375円の年会費が必要です。

年に1回の買い物ならハードルは高くありませんが、メインカードとして利用する予定が無い場合は年会費の存在がデメリットになります。

振込融資は依頼から入金まで5営業日かかる

JP BANKカードのキャッシング枠で口座引き落としの残高不足を対策したい場合、振込融資が利用できるのはとても便利です。

しかしJP BANKカードはネットと電話の二通りで申し込めますが、いずれも振り込まれるのは5営業日後と決して早いとは言えません。

例えば、消費者金融のアイフルでは依頼から最短10秒で口座に振り込まれるので、キャッシングのスピード差は歴然。

JP BANKカードのキャッシングは、あくまでクレジットカードの機能の一部分なので、お金の貸し借りを専門とするカードローンと比較した時の利便性は低くなります。

ゆうちょ銀行で加入した生命保険を使ってお金を借りる

| 利用条件 | 解約返戻金(還付金)が発生する保険の契約者 |

|---|---|

| 限度額 | 解約返戻金の範囲内 |

| 金利 | ・1年目(貸付期間中:2.5%〜6.0% ・2年目(貸付期間経過後):2.5625%〜6.36% ※契約時期により異なる ※特則適用の場合、上記より低くなる場合あり |

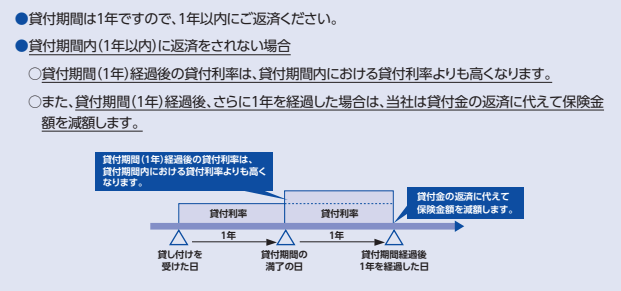

| 返済期間 | 2年 |

郵便局で申し込めるかんぽ生命の保険の中には、契約者貸付として解約返戻金(還付金)を担保にお金を借りられる制度があります。

具体的には、郵便局を経由して加入した学資保険や介護保険金付終身保険など、解約または満期でお金を受け取れる保険が対象で、定期保険や保証期間の設定がない保険では利用できません。

借りられる金額は解約返戻金の一定の範囲内で、契約期間や毎月払う保険金額などによって限度額は異なります。

返済期間は2段階にわかれており1年目は貸付期間、2年目は貸付期間経過後としてわずかに金利は高くなりますが、いずれにしても低金利で借りられます。

もし2年以内に完済できなければ、解約や満期で受け取れる保険金額を減額して補填するので、将来の備えに響かないよう2年以内での完済を目指しましょう。

金利は契約時期や特則適用の有無によって変わる

かんぽ生命の契約者貸付の基本利率は、この制度を利用できるどの保険でも同じですが、契約時期が古いほど金利は高く新しくなるほど低くなります。

例えば、保険の契約時期が平成6年3月31日以前の場合、貸付期間中の金利は6.0%です。

一方、2007年10月1日以降に契約した人の同金利は2.5%となっており、どちらも低金利ではあるものの2倍以上の金利差があります。

例外として、災害など非常時に契約者貸付を利用する時はさらに低い利率の適用があり、保険の種類や契約時期によっては0.5%の低金利での貸付も可能です。

また、保険料の払込免除の規定に該当するなど特則条件に当てはまると、基準よりも1.0%低い金利が適用されます。

初回借り入れは郵便局の窓口で手続き

契約者貸付を利用するには、初回は郵便局窓口に出向いて手続きを行わなければなりません。

その際の必要書類は以下のとおりです。

- 保険証券(保険証書)

- 印鑑

- 保険契約者の本人確認書類

- 保険契約者名義の預貯金通帳またはキャッシュカード

なお、本人確認書類は免許証など顔写真があるものは1点だけで大丈夫ですが、健康保険証など顔写真無しのものは2点必要です。

2点のうち1点は、現住所が記載された公共料金の領収書も代用できます。

2回目以降の借り入れはWebのマイページから手続きが行えるので、利便性も問題ありません。

かんぽ生命契約者貸付のメリットは審査不要で金利は10%以下

あまり馴染みのない契約者貸付ですが、利用できる人にとっては手軽さや金利、利便性の面でメリットが得られます。

それぞれについて、より詳しく見てみましょう。

審査無しでお金が借りられる

申込手続きは必要になるものの、契約者貸付の利用に審査はありません。

利用限度額についても、契約内容や期間から自動的に割り出されてあらかじめマイページで確認可能です。

マイページで貸付可能額が表示されるなら、書類などが正しく揃えられていれば利用を見送られることは基本的にないでしょう。

金利は高い人でも約6.3%程度

金利は古い契約を持つ人が最も高く、2年目にあたる貸付期間経過後は最大で6.36%となります。

最近の契約者の条件と比較すると高く感じますが、10%台後半の金利も珍しくない他の借り入れ方法よりはずっと低金利です。

なお、もし返済を続けるのが厳しいけど解約返戻金は減らしたくない場合、元金同額貸付を利用して返済期限を延長できます。

わずかに発生する利息だけを支払って期限を延長でき、遅延損害金などは発生しないので、希望する人は郵便局保険窓口で相談してみましょう。

2回目以降なら最短で当日中の振り込みも可能

契約者貸付は、郵便局窓口で手続きを行うと翌日に希望額が振り込まれ、例外を除き当日の現金手渡しは原則行っていません。

ただし、2回目以降はWebのマイページから貸付の申し込みが可能となり、タイミングによっては当日中に振り込まれるので急ぎの際にも活用できます。

当日振り込みに対応しているのは、祝日や年末年始を除く月〜金曜の9時~13時59分の間に申し込みを受け付けた分です。

それ以外のタイミングは、翌営業日中の振り込みとなります。

かんぽ生命契約者貸付のデメリット!返済できないと保険契約に影響

使い勝手がわかればとても便利そうな契約者貸付ですが、注意点やデメリットもあります。

特に、備えであるはずの保険を担保にしているので、返済できなかった場合のダメージについても知っておかなくてはなりません。

2年以内に完済できないと保険金額が減額

もし返済できなかった場合、担保となっている保険でこれまで積み立てたお金から弁済されます。

引用元:3 契約者貸付制度│かんぽ生命

この時注意が必要なのが、将来受け取れる解約返戻金は単純に弁済金額をマイナスした額ではない点です。

解約返戻金は経過年数ごとに一定の割合で増えていくので、途中で積立金がガクンと減ると元の水準には戻りません。

解約返戻金は借入金額+利息よりも大きい金額を減額されてしまうので、マネープランが狂ってしまうおそれも。

どうしても2年以内の返済が厳しい、元金同額貸付を申し込んで返済の延長もできるので、将来のためにもなんとか完済を目指しましょう。

郵便局での手続きが必要

初回利用は郵便局の窓口での手続きが必要になり、窓口が開いている時間に行く必要があります。

郵便局の窓口は夜間も開いているところがありますが、これは郵便窓口の場合です。

保険窓口は平日のみの営業で、時間も16時までというところが少なくありません。

平日仕事をしている人だと、開いている郵便局を探すのが大変なのでなかなか最初の手続きに取り掛かれない場合があります。

ゆうちょの利用条件が合わない場合にお金を借りる方法

ゆうちょ銀行の各サービスでは低金利でお金が借りられるメリットがある反面、利用できる人が限られてしまいます。

また、限度額が希望額より低かったり、手続きに来店が必要だったりとどうしても都合が合わない場合も。

ゆうちょでお金を借りる場合、お金を貸す商品=ローンと違って付帯サービスを利用する側面が強いため、どうしても利便性は良いとは言えません。

そんな時は、ゆうちょ銀行にこだわらずカードローンも検討してみましょう。

消費者金融や、他の銀行で取り扱うローンのほうがメリットが大きい場合もあります。

ゆうちょ銀行で借入金の利息を低く抑えるなら無利息期間をチェック

ゆうちょ銀行でお金を借りる一番のメリットは低金利でしたが、金利が高いと思われがちな消費者金融でもうまく利用すれば低く抑えられます。

審査が早く来店不要で即日融資も可能なため、急ぎでお金が必要な時も便利です。

ネットから申し込む振込融資であれば、手数料無料で借り入れも返済もできるため無駄な出費も発生しません。

また、ゆうちょでお金を借りる場合はなにかと郵送物が発生しますが、消費者金融では申し込みから契約、その先の利用まですべてWeb上で完結できます。

最大3カ月間無利息の三井住友カード カードローン

| 無利息期間 | 最大3カ月間(借入金額の全額) |

|---|---|

| 金利 | 1.5%〜15.0% |

| 利用条件 | 満20歳以上69歳以下で安定収入のある人 ※学生は不可 |

| 限度額 | 900万円まで |

三井住友カード カードローンは、消費者金融よりも比較的金利が低めの信販系カードローンです。

JP BANKカードのキャッシングと同等の金利設定ですが、遅延なく利用し続けると2年目以降年間0.3%、最大4年間で1.2%の金利引き下げが適用されます。

2つの契約タイプがあり、カードレスの振込専用タイプなら最高金利は14.4%と通常より0.6%も低金利です。

さらに金額無制限の無利息期間が最大3カ月間もあるので、使い方次第ではゆうちょの低金利貸付よりもお得になります。

誰にもバレずにお金を借りるならアイフル

| 無利息期間 | はじめての方なら最大30日間 |

|---|---|

| 金利 | 3.0%~18.0% |

| 利用条件 | 満20歳以上69歳まで安定収入のある人 |

| 限度額 | 1万円~800万円 |

ゆうちょでお金を借りる場合、郵送物で連絡があったり窓口で申し込む必要があったりと、意外なタイミングで周囲にバレるリスクがあります。

その点、大手消費者金融のアイフルは誰にも会わずに申し込みから借り入れまで可能。

自宅への郵送物を無しにできて、審査時の勤務先への電話連絡も無しで借りたいなどプライバシー重視の人におすすめです。

急いでお金を借りたい場合は、Web申し込みと電話を組み合わせて最短18分※のスピード融資にも対応しています。

※申し込みの時間帯によっては翌日以降になる場合があります。

最長180日間無利息もあるレイク

| 無利息期間 | Web申込限定で60日間全額無利息、または借入額の5万円まで180日間無利息 ※いずれも初回契約翌日から、限度額200万円まで ※30日間無利息、60日間無利息(Webの申込限定)、180日間無利息それぞれの併用不可 |

|---|---|

| 金利 | 年4.5%~18.0% |

| 利用条件 | 満20歳以上70歳以下で安定した収入のある人 |

| 限度額 | 1万円~500万円 |

消費者金融の中でも、少額融資ならゆうちょ銀行の担保貯金自動貸付け並の低金利が実現できる可能性があるのがレイクです。

1万円単位でお金を借りることができ、5万円までなら何度借りても180日間(6カ月間)無利息が続くサービスもあります。

審査結果は最短15秒で表示、土日でも即日振込対応などゆうちょ銀行よりも使い勝手が良いのも魅力的。

金利設定は高めですが、半年以内に完済する予定でいるなら候補に入れてほしいカードローンです。

※WEB以外の申し込み(無人店舗・電話)で30日間(借入全額)もしくは180日間(借入額の5万円まで)のどちらかの無利息期間を選べます。

※WEB申込限定で、契約額が1万円~200万円までの方のみ60日間無利息を選べます。

※無利息期間経過後は通常金利適用

貸付利率(実質年率):4.5%~18.0%

※貸付の利率はご契約金額およびご利用残高に応じて変わります。

申込資格:満20歳~70歳(住居が日本の方、日本の永住権を得ている方)

遅延損害金(年率):20.0%

返済方式:残高スライドリボルビング方式/元利定額リボルビング方式

返済期間・回数:最長5年・最大60回

※融資枠内の繰上返済や追加借入により、返済回数と期間はお借入・返済計画に応じて変わります。

必要書類:運転免許証等 ※収入証明(ご契約金額で新生フィナンシャルが必要とする場合)

担保・保証人:不要

商号・名称:新生フィナンシャル株式会社

貸金業者の登録番号:関東財務局長(10) 第01024号

日本貸金業協会会員第000003号

多額のお金が必要ならゆうちょ銀行は不向き

消費者金融や信販系のカードローンは、借入総額は年収の3分の1までとする貸金業法の総量規制にもとにあります。

そのため、例えば年収300万円の人は総借入額100万円を超える借り入れはできません。

ゆうちょ銀行はこの規制の対象外ですが、お金を借りるシステムが多額の融資には不向きです。

そこで検討したいのが、同じく総量規制対象外となる金融機関が取り扱うローンです。

カードローンよりも金利が低い目的別ローンがおすすめ

都度借りられるカードローンもありますが、より低金利でお金を借りるなら目的別ローンやフリーローンがあります。

カードローンとの違いは、必要額を最初にまとめて借り入れ、あとは返済のみ行う点です。

目的別ローンには車の購入などに利用するカーローンのほか、医療ローンや介護ローン、教育ローンなどがあります。

そのラインナップは銀行によりさまざまで、例えばイオン銀行には趣味に使うお金に特化した「サブカルローン」という商品も。

フリーローンよりも目的別のほうが金利は低い傾向にあるので、目的が定まっているのなら目的別ローンへの申し込みがおすすめです。

ゆうちょは利用者限定で審査なし・低金利のお金を借りる方法がある

ゆうちょ銀行の低金利でお金を借りる方法は、「担保貯金自動貸付け」または「かんぽ生命の契約者貸付」の2通りです。

このほか、銀行カードローン並みの金利にはなりますが、口座貸越サービスやJP BANKカードのキャッシングもあります。

対象サービスを利用していれば低金利・審査無しでお金が借りられてとても便利なので、まずは自分が利用できるかどうか確認してみましょう。

もし利用条件が合わなければ、ゆうちょ銀行以外でも低金利で借りる方法はあるので視野を広げて検討してみてください。